问题如下图:

选项:

A.

B.

C.

解释:老师您好,A答案利用riding the yield curve也可以获利,为何不选A

发亮_品职助教 · 2019年12月04日

嗨,努力学习的PZer你好:

"A答案利用riding the yield curve也可以获利,为何不选A"

只看这道小题的条件,是可以做Riding the yield curve的,所以也可以选A。

这道题说是投资12 months,然后在这道题的题干条件下:Stable yield curve、Upward sloping,Strategy 1就是换了一个更长期的债券做Riding the yield curve,这是完全可以的。

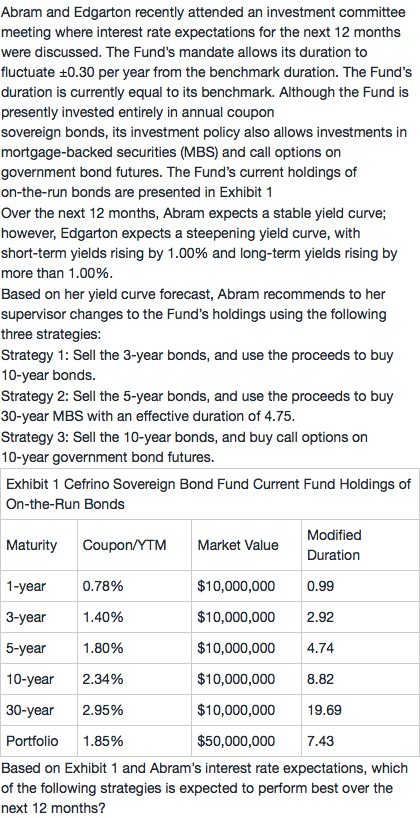

因为这是原版书一道Case题,在拆分题目的时候,只截取了小题对应的题干,第一段的主题干没有截到,他这道Case有个大前提,就是要求了组合的Duration只能偏离Benchmark 正负0.3:

The Fund’s mandate allows its duration to fluctuate ±0.30 per year from the benchmark duration. The Fund’s duration is currently equal to its benchmark.

所以如果在原Case的背景下,Strategy 1卖出3年期债券、买入10年期债券,会让组合的Duration偏离Benchmark很多,所以不选strategy 1。

然后看Strategy 2,卖出的债券Duration是4.74、买入的MBS是4.75,就刚好保证了策略变动前后组合的Duration不变。

这道题条件已经按原版书修改了。

-------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!

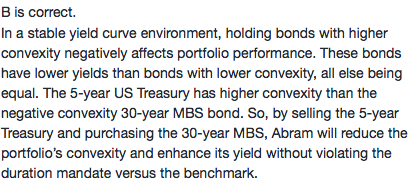

NO.PZ2019103001000053 Abrwill rethe portfolio’s convexity anenhanits yielwithout violating the ration mante versus the benchmark.解析中这句话最后一句说的没有violate the ration mante怎么理解呢?

NO.PZ2019103001000053 Strategy 2 Strategy 3 B is correct. In a stable yielcurve environment, holng bon with higher convexity negatively affects portfolio performance. These bon have lower yiel thbon with lower convexity, all else being equal. The 5-yeUS Treasury hhigher convexity ththe negative convexity 30-yeMbon So, selling the 5-yeTreasury anpurchasing the 30-yeMBS, Abrwill rethe portfolio’s convexity anenhanits yielwithout violating the ration mante versus the benchmark. 卖3.0205份3年 买1份10年。他们不就ration netural了吗

NO.PZ2019103001000053 本题如果抛开题目对于ration 变化范围的限制,是不是应该ring the yielcurve 策略是收益最高的,我记得之前学ring the yielcurve时那道题是这么的

NO.PZ2019103001000053 请问老师,有两个问题,请老师帮助看一下理解是否正确 问题一与2相比,不选1的原因是不是(1)不满足ration mat,(2)没有在yielcurve stable的前提下sell convexity进一步增加收益? 问题二1增加的收益是不是等于10年期的YTM-3年期的YTM=2.34-1.4?同理,2增加的收益=2.95-1.8+sell convexity增加的收益率。

请问,1、strategy1卖短期债同时买长期债,是会增加convexity的,对吗?因为长期债期间现金流多于短期债,所以期限长的债券convexity更大。2、为什么说strategy1的本质是ring the yielcurve呢?(其他人提问的答案中这么说的)。strategy1并不是买入长期债持有一段时间后再卖掉,而是同时买卖不同期限债券,债券不同的;ring the yielcurve要求买入和卖出的应该是同一个债券吧。