问题如下:

甲公司和乙公司为非关联方,2019年7月 1日甲公司以一栋自用办公楼和一批自产产品取得了乙公司60%的股权,能够对乙公司实施控制。该办公楼原值为4500万元,累计计提折旧金额为1200万元,合并日市场公允价格为5000万元。该批自产产品的成本为1200万元,市场公允价值为1500万元,已知甲公司为增值税一般纳税人,转让不动产适用税率为9%,销售产品适用税率为13%。同时,甲公司以银行存款支付审计费、评估费等30万元,乙公司可辨认净资产的公允价值在2019年7月1日为12000万元。不考虑其他因素,下列说法中正确的是()。选项:

A.合并日甲公司个别财务报表中确认该长期股权投资的初始投资成本为7200万元 B.在合并日甲公司应确认资产处置损益 1700万元 C.在合并日甲公司应确认主营业务收入1500万元 D.该项合并对于甲公司会计利润的影响金额为2000万元解释:

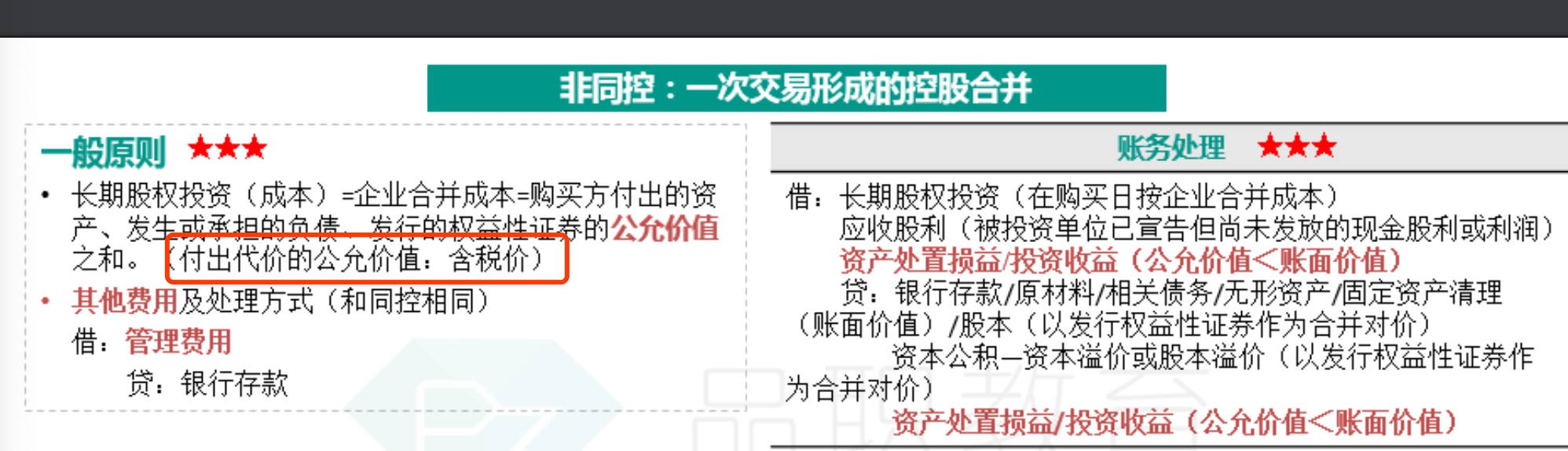

本题考查非同一控制下一次交易形成控股合并的相关会计处理,答案是BC。

甲公司以一项固定资产和一批存货取得非关联方乙公司60%的股权,形成控制,该长期股权投资的初始计量成本应为甲公司付出资产的含税公允价值,等于5000×(1+9%)+1500×(1+13%)=5450+1695=7145万元,低于应享有被合并方可辨认净资产的公允价值的份额(12000×60%=7200),但不需要调整个别财务报表对子公司投资的初始投资成本,在编制合并报表时体现为企业合并发生当期合并利润表的损益,因此该长期股权投资的初始投资成本为7145万元,选项A错误。

以存货作为合并对价的,应确认主营业务收入1500万元,同时结转主营业务成本1200万元,选项C正确。

以固定资产作为合并对价的,应先将固定资产账面价值(4500-1200=3300万元)转入固定资产清理,公允价值高于账面减值的差额(5000-3300=1700万元)确认为资产处置损益,选项B正确。

甲公司在合并过程中发生的审计、评估费应计入管理费用,因此合并日对会计利润影响的总额=1700+(1500-1200)-30=1970万元,选项D错误。

合并日的会计分录如下:

借:固定资产清理 3300

累计折旧 1200

贷:固定资产 4500;

借:长期股权投资 7145

管理费用 30

贷:固定资产清理 3300

资产处置损益 1700

主营业务收入 1500

应交税费——应交增值税(销项税) 645 (5000×9%+1500×13%=645)

银行存款 30;

借:主营业务成本 1200

贷:库存商品 1200

为什么在确认初始成本时把出售资产时的增值税也加上了? 增值税不是可以抵扣吗? 或者加也是加增值部分的税?